LONG BUTTERFLY SPREAD (LBS)

Otros nombres de la estrategia

Iron Fly

Iron Butterfly

Debit Butterfly Spread

Butterfly Spread

Objetivo

Beneficiarse

del poco movimiento del precio de la acción, el cual se mantiene cercano al

strike central de la estrategia.

Cuando usar la mariposa LBS

Se

recomienda usarla cuando se pronostique que el precio de la acción se moverá

muy poco y que quedará muy cercano al strike central en la fecha de expiración.

También, se puede utilizar cuando se espera una

contracción de la volatilidad (IV). Un ejemplo es el siguiente: poco antes del

informe de earnings de una empresa (en donde hay alta IV) se abre una mariposa y

se espera hasta que haya una contracción de la IV (después del reporte)

acompañada del poco o nulo movimiento

del precio de la acción.

La mariposa

LBS se puede utilizar con puts cuando se espera un movimiento lateral o

ligeramente bajista. Mientras que si esperamos un movimiento lateral o

ligeramente alcista, nos conviene hacer la mariposa con contratos del lado call.

Descripción

La mariposa LBS es una estrategia de compra o tipo

débito que nos da la posibilidad de tener grandes beneficios del poco

movimiento del precio de una acción.

Es una

estrategia neutral creada con 4

contratos call o put del mismo vencimiento ordenados idealmente de la siguiente

manera: un contrato OT, dos ATM y uno ITM (aunque se pueden hacer variaciones).

Esta es una

estrategia avanzada porque el potencial de ganancias es pequeño en términos de

dólares y porque los "costos" son altos. Dado que hay tres diferentes

strikes, hay múltiples comisiones además de diferentes precios entre bid/ask al

abrir la posición y nuevamente al cerrarla. Por lo tanto, es fundamental abrir

y cerrar la posición a “buenos precios”. Es importante asegurarse de que la

relación riesgo/beneficio, incluidas las comisiones, sea favorable o aceptable.

La mariposa LBS

es una estrategia cuyo costo de entrada es bajo, esto podría ser bueno ya que

se pueden obtener altos retornos de inversión (ROI) o también podría

perjudicar, ya que los costos de comisiones pueden aumentar considerablemente

si se abren varias posiciones (algo común en las estrategias tipo débito). Lo importante

es saber cómo funciona y en qué momento utilizarla

para generar ingresos, así como también es importante saber gestionarla para

evitar posibles pérdidas.

Se puede

decir que el LBS es una combinación de un Call/Put Debit Spread y un Call/Put

Credit Spread que convergen en un mismo punto (strike central).

Perfil de riesgo

|

| Perfil de riesgo del Long Butterfly Spread |

Set up (configuración)

Comprar 1 Call/Put ITM

Vender 2 Call/Put ATM

Comprar 1

Call/Put OTM

Si nuestro

pronóstico es que la acción puede bajar un poco y luego mantenerse en

lateralidad, se pueden elegir contratos más OTM con calls. Es importante tomar

en cuenta también el skew que es la

diferencia de precios entre el lado Put y call, pues buscamos una entrada con bajos

precios para nuestros contratos.

No es

recomendable hacerla con Puts, como lo veremos en la sección del ejemplos.

Cómo calcular el máximo riesgo y beneficio

Maximum profit (máximo beneficio)

El máximo

beneficio es limitado y se obtiene cuando el precio de la acción queda

exactamente en el strike central de la estrategia. Sin embargo, también se

puede obtener un beneficio si el precio el precio de la acción se mantiene

entre el rango de los strikes comprados. Se calcula de la siguiente manera:

|

| Fórmula para calcular el máximo beneficio |

El máximo beneficio, ganancia o retorno de inversión del LBS generalmente es muy alto comparado con la inversión.

El punto ideal

Para esta estrategia, el precio del strike central es el

punto ideal donde esperamos que quede la acción en el vencimiento. Ahí es donde

se obtendría la mayor ganancia.

Maximum loss (máxima pérdida)

La máxima

perdida es el débito pagado al abrir la posición (más comisiones) y se da cuando el precio sale hacía arriba o abajo del

rango de nuestros puntos de equilibrio.

Breakeven (Puntos de equilibrio) (BE)

Los puntos de equilibrio para esta estrategia son dos: uno

arriba y otro abajo, ya que es una estrategia neutral. Se calculan de la

siguiente manera:

|

| Fórmulas para calcular los puntos de equilibrio del LBS |

Ejemplo del Long Call Butterfly Spread

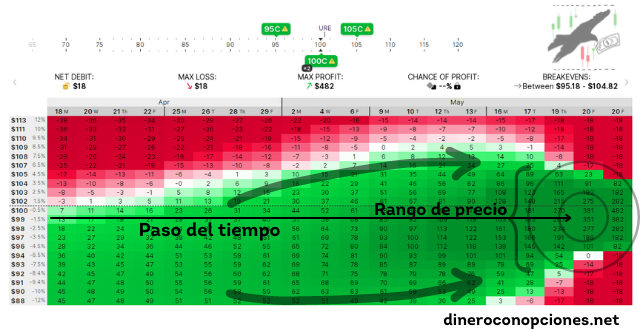

Con calls:

|

| Ejemplo 1. Long Call Butterfly (1 stk 95 ITM, 2 stks 100 ATM, 1 stk 105 OTM) |

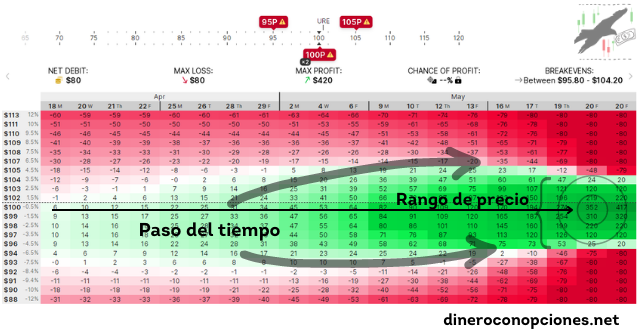

Con Puts:

|

| Ejemplo 2. Long Put Butterfly (1 stk 105 ITM, 2 stks 100 ATM, 1 stk 95 OTM) |

Como se

puede observar, en ambas estrategias se gana por el paso del tiempo y por qué

el precio se mantenga dentro del rango de nuestros puntos de equilibrio. Sin

embargo, se nota la diferencia entre hacer la estrategia de mariposa de lado

call y hacerla de lado put. Esto depende del comportamiento del precio de la

acción a la hora de realizar el estudio. Aunque por lo general, siempre es más

recomendable hacer el LBS con contratos de lado call.

Maintenance requirement (capital de mantenimiento)

Al ser una

estrategia débito, no se requiere más capital de mantenimiento que el que se pagó

para abrir la operación.

Griegos de la operación

Delta:

Neutral

Theta:

Positiva

Vega:

Negativa

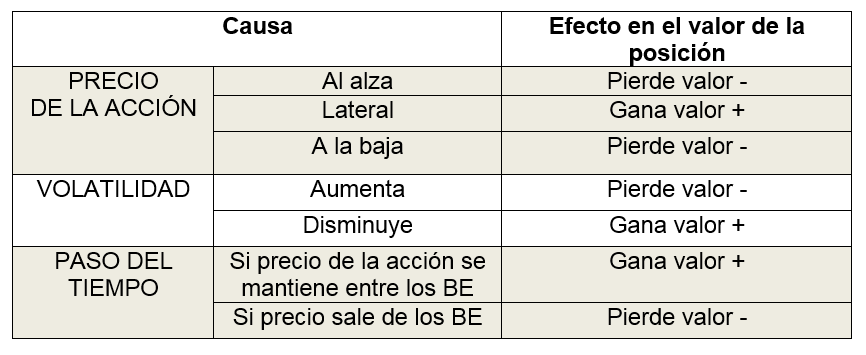

Tabla "Efecto del precio, tiempo y volatilidad en la valorización de la posición"

El paso del tiempo puede agregar valor al contrato sólo si se mantiene dentro del rango de puntos de equilibrio. O por el contrario, la theta se vuelve negativa y el paso del tiempo afecta a la estrategia si el precio se aleja de nuestros puntos de equilibrio.

Efecto del cambio de precio

Cualquier movimiento mínimo del precio puede afectar la valorización del contrato, ya que aumentan las posibilidades de que la operación quede fuera de nuestro rango de puntos de equilibrio. Al tener una delta neutral, buscamos que el precio no se mueva y se mantenga cerca de nuestro strike central.

Efecto del cambio de volatilidad

Si la IV es alta cuando abrimos la posición y luego cae o se reduce, nuestro contrato se valorizará porque tenemos vega negativa. En cambio, si cuando abrimos la IV es baja y luego sube, nuestro contrato perderá valor.

Si la volatilidad se mantiene sin grandes cambios desde la apertura de la operación, la posición no mostrará ganancias hasta que se encuentre muy cerca de la fecha de vencimiento y el precio de la acción se encuentre cercano al strike central.

Efecto del paso del tiempo

Todas las

posiciones long tienen theta negativa y pierden valor con el paso del tiempo.

Sin embargo, si el precio de la acción se mantiene dentro del rango de la

mariposa LBS, la theta será positiva y tendremos un aumento en el valor de

nuestra posición. Por lo tanto, el efecto puede ser negativo o positivo,

dependerá de hacía donde se mueva el precio.

Gestion y cierre

Es muy poco probable lograr la máxima ganancia en una

mariposa, por lo tanto el objetivo de ganancias en esta posición es

generalmente bajo. Un objetivo de beneficio razonable en una mariposa larga es

del 25 al 50 % del máximo beneficio.

¿Qué hago si voy perdiendo?

Al ser estrategias de bajo costo de apertura y de pocas

probabilidades de éxito, conviene cerrar la posición y asumir pérdidas. Es

importante estar revisando el precio de la acción para anticiparnos a que el precio salga del rango

de nuestra mariposa.

Riesgo de asignación temprana

Las opciones sobre acciones en los Estados Unidos se pueden

ejercer en cualquier día hábil, y los tenedores de posiciones cortas de

opciones sobre acciones no tienen control sobre cuándo deberán cumplir con la

obligación. Por lo tanto, el riesgo de asignación temprana es algo que debe ser

considerado al tomar posiciones que involucran opciones cortas.

Mientras que los contratos comprados en una mariposa no tienen riesgo de

asignación anticipada, los contratos vendidos sí tienen ese riesgo. La asignación

anticipada de opciones sobre acciones generalmente está relacionada con los

dividendos. Los contratos vendidos que se asignan anticipadamente generalmente

se asignan el día anterior a la fecha ex-dividendo. Las contratos ITM cuyo

valor extrínseco es menor que el dividendo tienen una alta probabilidad de ser

asignadas.

Si se asigna un contrato vendido, entonces 100 acciones se venden al descubierto y los contratos comprados (con strike más bajos y más altos) permanecen abiertas. Si no se desea una obligación de venta de acciones, se puede cerrar de dos maneras. Primero, se pueden comprar 100 acciones en el mercado. En segundo lugar, la obligación de venta de 100 acciones se puede cerrar ejerciendo el contrato comprado de strike menor. Recuerde, sin embargo, que al ejercer un contrato comprado perderá el valor del tiempo de ese contrato. Por lo tanto, generalmente es preferible comprar acciones para cerrar la posición de venta de acciones y luego vender el contrato comprado. Esta acción de dos partes recupera el valor del contrato comprado. También es importante revisar las comisiones que le va a cobrar su bróker, ya que comprar acciones para cubrir la posición corta de acciones y luego vender el contrato comprado solo es ventajoso si las comisiones son menores que el valor temporal del contrato comprado.

Si se asignan ambos contratos vendidos, entonces 200 acciones se venden al descubierto y los dos contratos (con strike más bajo y más alto) permanecen abiertos. Nuevamente, si no se desea una posición de venta en acciones, se puede cerrar de una de dos maneras. Se pueden comprar 200 acciones en el mercado o se pueden ejercer ambas contratos comprados. Sin embargo, como se discutió anteriormente, dado que ejercer un contrato comprado pierde el valor del tiempo, generalmente es preferible comprar acciones para cerrar la posición corta de acciones y luego vender los dos contratos comprados. La advertencia, como se mencionó anteriormente, son las comisiones. Comprar acciones para cubrir la obligación de venta de acciones y luego vender los contratos comprados solo es ventajoso si las comisiones son menores que el valor temporal de los contratos comprados.

Tenga en cuenta, sin embargo, que cualquiera que sea el

método utilizado, comprando acciones y vendiendo los contratos comprados o

ejerciendo los contratos comprados, la fecha de la compra de acciones será un

día posterior a la fecha del contrato vendido. Esta diferencia generará cargos

adicionales, incluidos cargos por intereses y comisiones. La asignación de un

contrato vendido también podría desencadenar una llamada de margen (margin call)

si no hay suficiente capital en la cuenta para respaldar la posición de

acciones creada.

¿Qué pasa si no cierro la operación antes del vencimiento? Posiciones creadas en la expiración

La posición al vencimiento de un LBS con calls depende de la relación del precio de las acciones con los strikes de los contratos. Si el precio de las acciones está por debajo del strike más bajo, todos los contratos caducan sin valor y no se crea ninguna posición.

Si el precio de las acciones está por encima del strike más bajo y por debajo del precio del strike central, entonces se ejerce el contrato call comprado con el strike más bajo. El resultado es que se compran 100 acciones y se crea una posición de acciones larga de 100 acciones.

Si el precio de las acciones está por encima del strike central y por debajo del strike más alto, entonces se ejerce el contrato call comprado con el strike más bajo y se asignan los dos contratos call vendidos con el strike central. El resultado es que se compran 100 acciones y se venden 200 acciones. El resultado neto es una posición corta de 100 acciones.

Si el precio

de las acciones está por encima del strike más alto, entonces se ejercen ambos

contratos call comprados (strike más bajo y más alto) y se asignan los dos contratos

call vendidos (ejercicio medio). El resultado es que se compran 200 acciones y

se venden 200 acciones. El resultado neto es ninguna posición, aunque si hay un

costo por las comisiones de compra y venta de acciones.

Comparación con otras estrategias

La mariposa LBS se beneficia del paso del tiempo, sin embargo, a diferencia de un short

straddle o short strangle, el riesgo potencial de un LBS es limitado. Sin

embargo, las ganancias potenciales de un LBS son bajas comparadas con un short

straddle o short strangle, sin mencionar que las comisiones también son

mayores.

Si la

volatilidad es constante, la mariposa LBS no aumentará de valor y no mostrará una

gran ganancia, hasta que está muy cerca del vencimiento y el precio de las

acciones está cerca del precio del strike central. Por el contrario, los short

straddle y short strangle comienzan a mostrar algunas ganancias poco después de

la apertura de la posición, siempre que el precio de las acciones no se salga de

los puntos de equilibrio.

Otra

diferencia es que las mariposas LBS normalmente se recomienda cerrarlas con un

bajo porcentaje de ganancias. Por lo tanto, para obtener la misma cantidad en

dólares que un solo short straddle y short strangle nos puede brindar, será

necesario abrir varias posiciones de LBS, lo que implica un mayor costo de

comisiones.

Comentarios finales

La mariposa Long Butterfly Spread no debe confundirse con la estrategia Short Butterfly Spread, la cual se utiliza en diferentes condiciones. Tampoco debe confundirse con la estrategia del Broken wing butterfly, que también es diferente.

Más que una estrategia de entrada, la mariposa o LBS se utiliza para gestionar otra estrategia previa: el iron condor. Esto significa que al ingresar al mercado, eliges IC como estrategia inicial y si el precio sube o baja hasta alguno de tus strikes cortos, entonces se utiliza la mariposa para obtener más crédito y reducir las pérdidas e incluso salir con beneficios.

El long

butterfly spread puede ayudarnos bajo

ciertas condiciones del mercado, por lo que es importante conocerla y saber

ejecutarla en el momento indicado. Se recomienda realizarla más con contratos

call. Es una estrategia neutral, de bajo riesgo y grandes ganancias si se abre

en entornos de alta volatilidad y de poco movimiento del precio del activo. Si

tienes una cuenta pequeña, esta estrategia puede favorecerte debido al bajo

capital requerido para abrir la posición, además de que puedes diversificar con

otras estrategias y con otros activos.

.png)